VYMは配当利回りが平均以上の466銘柄で構成される高配当ETF

VYMは簡単にいうと以下の特徴があります。

1.HDV、SYYD、VYMは超メジャーなアメリカの3大高配当ETF

2.配当利回りが平均以上の466銘柄で構成される

3.3%程度の配当利回りを狙うことが可能

4.3、6、8、12月の年4回配当金を受け取ることができる

5.安定した配当収入とキャピタルゲインの両方が期待できる

それでは詳しく見ていきます。

分散が効いた高配当ETF

Vanguard High Dividend Yield ETF (VYM) とは、Vanguard社が運営する高配当ETFです。Vanguard社はBlackRockに並んで世界最大規模の資産運用会社です。VYMにはアメリカ株式市場に上場している466銘柄以上の高配当銘柄が、時価総額加重平均を取って組み入れられています。加重平均方式では会社が大きければ大きいほど組み入れ比率が上がります。

銘柄数が466以上ですので、SPYD(80銘柄)、HDV(75銘柄)と比べ、非常に分散が効いています。金融セクターが20%と一番多いため、SPYDやVYMと一緒に買えば、セクターも分散できます。毎年3月に銘柄入れ替えが行われています。

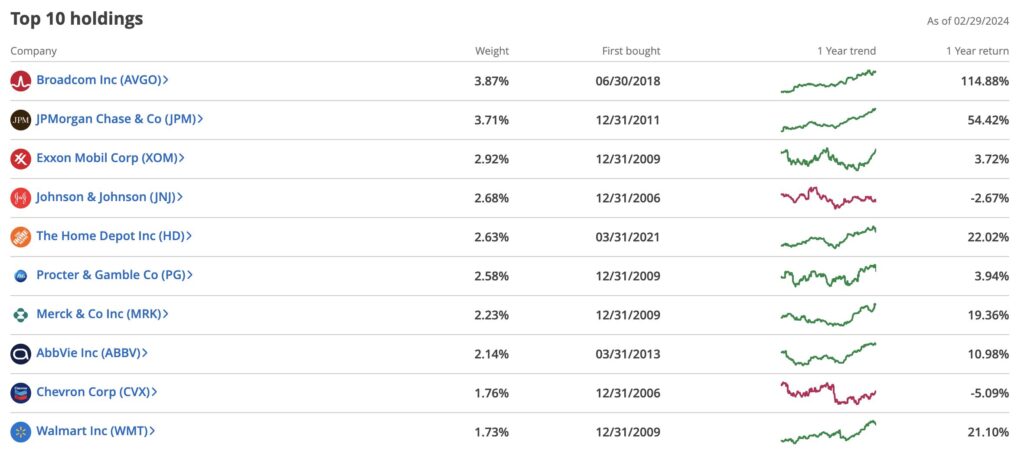

2024年4月時点の下記のトップ10銘柄を見ると、2位にChase銀行、5位にThe Home Depot、10位にWalmarと私達アメリカ駐在員には馴染みの深い企業が出てきます。VYMを買うという事は、こういった会社の株を買っているのと同じことで、こういった一流企業の経済活動から得た利益の一部を貰う事ができます。

基準価格は2024年4月現在、120ドル程度です。経費率は0.06%と恐ろしく低いです。私は0.1%を切っていれば気にしなくていいレベルだと考えています。配当利回りは3%程度で、HDVに近い値です。SPYDやHDVと比べると、運用総額が一番大きく人気が高い事がわかります。

VYM、SPYD、HDVをすべて持ってみた結果

私がVYMを買った理由は、高配当ETFの代表的なVYM、SPYD、HDVを全部持てば、どこかのセクターが調子が悪くなったとしても、外が頑張ることでカバーできると考えたからです。そして、実際に同じ日に買うことで、この3つの運用実績の比較をしてみたいという思いもありました。結局、2021年4月にこの3つをほぼ同じ額ずつ購入しました。

別に買わなくてもいいのではないかと思うのですが、やはり自分でお金を払う事によって、同じ値動きのグラフを見るのでも集中力が変わってくるものです。正直な感想は「高配当株系、ほぼ同じ値動きするやん」です。下がる時は3つとも下がり、上がる時も3つとも上がる。先ほど説明したセクター分散の効果を、私はまだ実感したことはないです笑。

運用実績は2024年4月現在、VYMがトップで+16.7%、ついでHDVが+14.4%、SPYDは大きく離されて+2.3%となっています。SPYDは基準価格の上昇はほぼなく、正直ぱっとしないのですが、配当利回りは高い状態を維持していることから、SPYDだけは2回ほど追加購入しました。

高配当株は基準価格が暴落して、配当利回りが高くなった時に一度に買うのがセオリーです。VYMとHDVは、暴落したら追加で買ってもいいかなと考えています。それまでは、余剰資金はSoFi BankのSaving Accountに預け、年利4.6%でノーリスクで運用を続けていきます。

VYMも株を買ったことを忘れさせてくれる安定感が魅力だと思います。

投資は最終的に自己判断、自己責任の世界です。この記事にはあくまで私の実体験とその感想を書かせていただきました。誰がなんと言おうと最後は自分の判断で投資を行って下さいね。

最近の記事