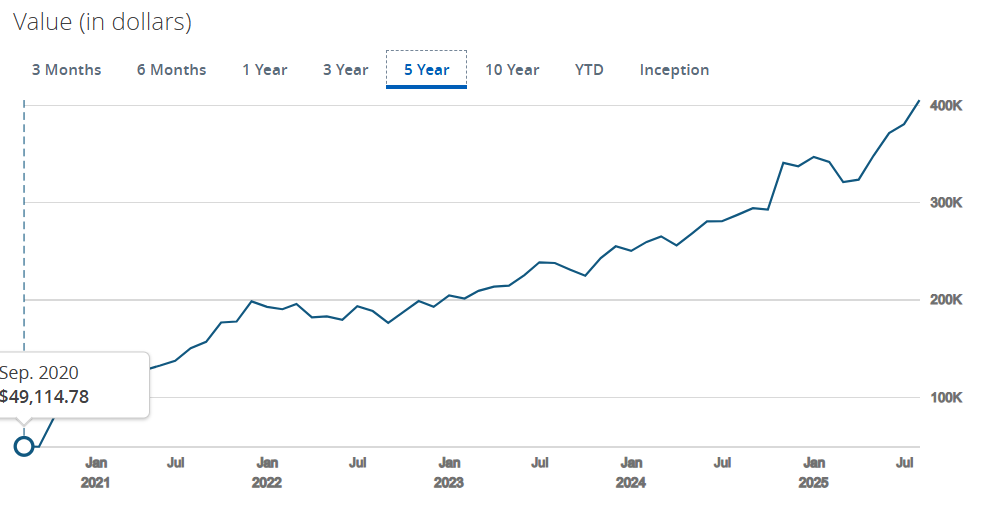

早いものでアメリカで投資を始めて5年が経ちました。2020年9月5日にS&P500連動型投資信託「FXAIX」に5万ドルを投資してから、2025年9月17日時点で私の投資口座の資産はなんと423,991.25ドル(約6,200万円、1ドル146円換算)に成長しました。たった5年でここまで増えるなんて、投資を始めた頃は夢にも思いませんでした。この記事では、5年間の投資の軌跡を時系列で振り返り、駐在員ならではの視点や学びをシェアします。これからアメリカで投資を始めたい方の参考になればと思います。

2020年:コロナ禍での投資スタート

2020年はコロナ禍の真っ只中。在宅勤務が続き、外出も制限された時期でした。そんな中、時間を見つけて投資の勉強を始めました。YouTubeで両学長の動画を毎日視聴し、アメリカの投資環境に興味がわいてきました。しかし、実際に投資を始めるとなると話は別。行動に移すのは勇気が必要でした。

この年はアメリカ大統領選挙(トランプ氏対バイデン氏)の時期で、政治的不安からS&P500は約3,300と現在(2025年)の半分程度でした。日本に一時帰国中の妻に三菱UFJ銀行経由で海外送金してもらい、Chase銀行のSelf-Directed口座を開設。いきなりFXAIX(S&P500連動型投資信託)に5万ドルを投資しました。この原資は以前記事にしたように、日本で持っていたマンションの売却益です。今考えると結構無茶な事をしたなと思います。それでも当時の為替レートはなんと1ドル105円程度。後から振り返ると、このタイミングはまさに「円高&株安の投資を始めるベストタイミング」でした。2020年は合計で9万6,000ドルを投資。リスクを取って行動に移した自分をほめてあげたいです。

FXAIX(S&P500連動型投資信託)は現在でも私の投資の大黒柱であり、含み益は増え続けています。最初にこれを選んでおいて本当に良かったと感じています。

学び:アメリカインデックス投資はいつでも「今」が投資を始める最適なタイミング。躊躇せず、まずは一歩踏み出すことが大切です。

2021年:コロナからの回復と投資の拡大

2021年、世界経済はコロナショックから回復し、S&P500も順調に上昇。私の資産も着実に増えていきました。この頃、投資の楽しさに目覚め、FXAIXだけでなく他の銘柄にも挑戦したくなり、高配当ETF(SPYD、HDV、VYM)と社債ETF(AGG)に投資を開始。AGGの毎月配当や高配当ETFの3か月ごとの配当金にワクワクしていました。この年は合計で6万4,000ドルを追加投資。

学び:配当金は初心者にとってモチベーションになりますが、資産成長には再投資が鍵。実際に様々な投資商品を買ってみたことで、知識も経験も得る事が出来ました。

2022年:試練の年と投資の怖さを実感

2022年は5年間で最も厳しい年でした。S&P500は年間で約18%下落。コロナ後のインフレ、ロシアのウクライナ侵攻、米国の利上げと悪い事が重なり、経済は大打撃を受けました。私の投資口座も毎月資産が目減りし、AGGやHYG(高利回り社債ETF)を中心に買い増しを続けていたのですが、それでも投資口座の資産総額は増えないどころか減って行く日々。これは本当に厳しい状況でした。

それでも、投資の勉強を続けていたおかげで「狼狽売り」をせず、淡々と買い増しを継続。この年は2万4,000ドルを投資。後から振り返れば、この時期は絶好の買い場だったわけですが、当時は毎日株価をチェックするのが怖かったです。暴落時に買えば楽勝じゃんとは思っていても、いざ暴落が来て下がっている時には、怖くて買えないのだという事を実感できました。

学び:暴落時は怖いものですが、長期目線で淡々と投資を続けることが重要。チャンスは後から気づくもの。

2023年:リスクを取った投資戦略

2023年はHYG(高利回り社債ETF)を中心に買い増しました。AGGの利回りが約2%と低く感じたため、より高い利回り(当時で5%超)を求めてHYGを選択。HYGは格付けがBB以下の「投資不適格」または「投機的」社債と分類された債券で、これらは一般にジャンク債と呼ばれています。ただしリスク回避のために1,300銘柄に分散投資しています。この年は2万2,000ドルを投資。リスクを取ることでリターンを追求しました。毎月の配当金が楽しみでした。

学び:高利回りを求めるのは魅力的ですが、リスクとリターンのバランスを常に考える必要があると痛感。

2024年:投資方針の大転換

2024年は投資方針を見直した年でした。AGGの利回り2%では満足できなくなった私は、まず、AGGを約6万ドル売却し、JEPQ、JEPI(カバードコールETF)やQQQM(NASDAQ100連動ETF)に乗り換えました。

しかし、その後、配当金を再投資するなら、最初からインデックス投資に絞った方が効率的だと気づき、VYM、SPYD、JEPQ、JEPI、HYGを全て売却。合計14万5,000ドルを売却し、QQQMに9万ドルを再投資しました。差額の3万5,000ドルは新たな資金として追加。この年は合計で18万ドルを投資。

学び:配当金に頼るより、長期的な資産成長を重視するインデックス投資が自分に合っていると確信。

2025年:トランプ関税ショックと急成長

2025年は波乱のスタート。4月の「トランプ関税ショック」で市場が一時暴落しましたが、その後は驚異的なスピードで回復。私の資産も急増しました。毎月1,000ドルのS&P500投資を継続し、SoFi銀行の利息や入会ボーナスを活用してNASDAQへの投資も続けました。

6月にはTesla購入のため、QQQMを3万7,000ドル売却。その後すぐに、手持ちの車を売却した資金でJEPQを4万ドル分購入。JEPQの比率を高める戦略にシフトしました。9月時点で3万2,000ドルを追加投資。

学び:市場の暴落は一時的。冷静にチャンスを捉え、戦略を柔軟に変えることが大切。

5年間の振り返りと今後の展望

なんだかんだありましたが、5年間で投資口座の資産が0から42万ドル(約6,200万円)に成長したのは、なんといっても2020年に投資を始めた決断が大きかったと感じます。コロナ明けのタイミング、1ドル105円の為替レートでのドル転も幸運でした。何度もいいますが、行動しなければ何も始まりません。個別株や暗号資産に手を出さず、爆発力のないインデックス投資やETFを中心に運用ていても、ここまで安定した資産成長を実現できました。

今後は、さらなる暴落リスクに備えつつ、投資を継続予定。大暴落が来ないことを祈りつつ、長期目線で資産を育てていきます。

毎年の投資額を表にまとめると以下のようになります。合計投資額が約27万3,000ドルですが、現在の評価額は42万ドルになっています。これは株価が値上がりしているのと、配当金をすべて再投資して複利で運用しているためです。

| 年 | 投資額 |

|---|---|

| 2020 | $ 96,000 |

| 2021 | $ 64,000 |

| 2022 | $ 24,000 |

| 2023 | $ 22,000 |

| 2024 | $ 35,000 |

| 2025(9月時点) | $ 32,000 |

| 合計 | $ 273,000 |

グラフで推移をみると以下のようになります。2022年は下がっていますが、そこ以外は基本右肩上がりです。さらに5年後には一体どうなっているんでしょうか。誰にもわかりません。

駐在員のための投資リスクと回避策

ここで忘れてはいけませんが、アメリカ駐在員にとって、投資には特有のリスクがあります。例えば、リーマンショック(2008年の金融危機)では、S&P500が2007年10月のピーク(1,565.15)から2009年3月の底値(676.53)まで約57%も下落。回復には約5年半(2013年3月頃まで)かかりました。駐在期間中にこんな暴落が来ると、含み損を抱えたまま帰国するなんてリスクも。

リスク回避のポイント:

- リスク許容度の範囲で投資:生活資金に影響しない金額で始める。

- 長期投資を前提に:最終的な勝率を上げるためには、なるべく長期投資を心がけます。つまり早く始める事。

- 定額積立で感情を排除:暴落時も淡々と買い増すことで、平均取得単価を下げられる。暴落時に全ツッコみなんて、普通の人は怖くてできません。

最後に:行動が未来を変える

5年間の投資を通じて、「行動すること」の大切さを痛感しました。コロナ禍、暴落、インフレ…どんな状況でも、勉強を続け、淡々と投資を続けた結果が今の資産です。資産を築くのに株式投資は時間はかかりますが、最も再現性の高い道です。S&P500やNASDAQのようなインデックス投資なら、初心者でも安心して始められます。

#FIRE自己紹介第3回【広がれ!FIREのつながり】

— おりべ@アメリカで株始めました。 (@oribe_usa) September 14, 2025

アメリカで生きていきたいアメリカ駐在員です。よろしくお願いします。

1⃣FIREまでの投資ポートフォリオ

🇯🇵従業員持ち株 (100%)

🇺🇸S&P500 (58%)

🇺🇸NASDAQ100 (25%)

🇺🇸JEPQ (14%)

2⃣みんなに聞きたいこと

どうやって給料の甘い誘惑を断ち切るのか?

※投資は最終的に自己判断、自己責任の世界です。この記事にはあくまで私の実体験とその感想を書かせていただきました。誰がなんと言おうと最後は自分の判断で投資を行って下さいね。